Ключевая ставка ЦБ: на что она влияет

27 октября 2023 года Центральный банк России повысил ключевую ставку до 15% годовых. Что означает эта цифра и как от нее зависит жизнь обычных людей? Рассказываем вместе с кандидатом экономических наук и финансовым консультантом Анастасией Бондаренко.

Что такое ключевая ставка?

Для ответа на этот вопрос надо понять, зачем нужна денежно-кредитная политика страны. Одна из задач государства — сделать так, чтобы инфляция была низкой, а уровень благосостояния людей — высоким. За это отвечает Центробанк. Именно он проводит денежно-кредитную политику в России, регулирует уровень инфляции и занятости, цены на валюту.

Пока Минэкономразвития и Министерство финансов разрабатывают правовые нормы в экономической сфере, совет директоров ЦБ решает, как способствовать росту благополучия людей. Для этого Центральный банк использует разные инструменты, основной из которых — ключевая ставка.

Анастасия Бондаренко, кандидат экономических наук, финансовый консультант

Ключевая ставка — это минимальный размер процента, под который коммерческие банки могут взять деньги у Центробанка. Кредит по меньшей ставке не дадут, а по более высокой могут.

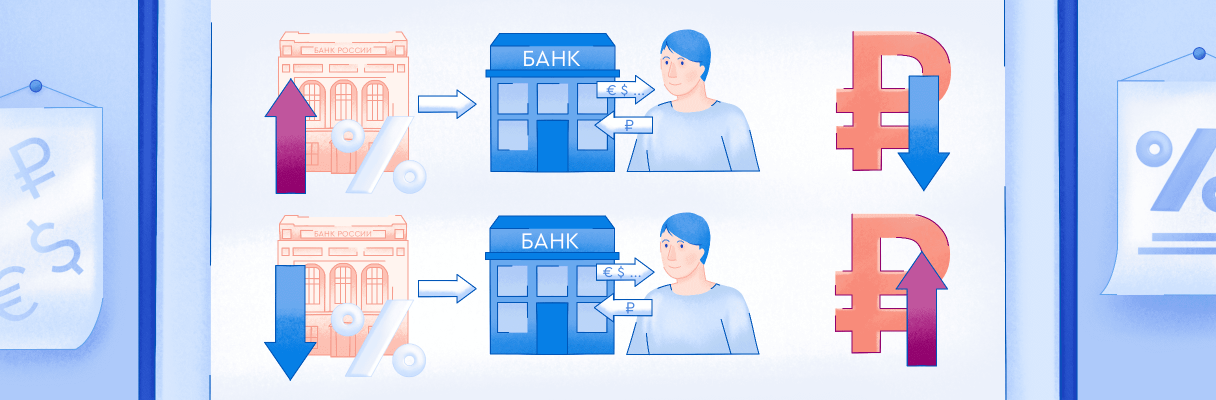

Работает это так. Коммерческий банк берет кредит у Центробанка под размер ключевой ставки. Дальше коммерческий банк выдает кредиты людям уже под более высокий процент, то есть делает наценку. На разнице процентов банки и зарабатывают.

Зачем знать о ключевой ставке

Ключевая ставка напрямую влияет на величину процентов, под которые банки выдают кредиты и привлекают депозиты. Разберем на примере.

Центробанк увеличивает ставку. Коммерческие банки берут у него деньги под больший процент. Чтобы заработать, они повышают процент по кредитам бизнесу и гражданам. Если денег у людей нет, взять кредит по новой ставке они не могут. Это тормозит экономику. Получается, что от ключевой ставки зависит и развитие бизнеса, и покупательская способность населения.

Также ключевая ставка влияет на курс национальной валюты. На ее основе можно прогнозировать рост или падение рубля, чтобы понимать, стоит ли покупать или продавать валюту.

Как это происходит

Изменение ключевой ставки зависит от многих причин. Например, если денег в экономике меньше, чем нужно, ставку снижают, если больше — увеличивают.

При понижении ключевой ставки Банк России преследует в первую очередь стимулирование экономического роста, в том числе за счет роста цен, что повышает привлекательность товаров и услуг для бизнеса, который их производит.

В результате на рынке появляется много рублей, которые начинают дешеветь. Кроме того, растут цены, поскольку денег в экономике становится больше и спрос на товары повышается.

Ключевую ставку утверждают восемь раз в год. Для этого ЦБ оценивает развитие экономики в стране и мире, анализирует темпы роста инфляции и экономики, ситуацию на валютном рынке и другие факторы.

Ключевую ставку могут поменять и экстренно, не дожидаясь очередного совета директоров Банка России, спада или роста инфляции. Причина — резкое изменение экономической ситуации в стране или в мире.

Например, в декабре 2014 года рубль резко ослаб. Чтобы его укрепить, ЦБ увеличил ставку с 10,5% до 17%. В результате кредиты подорожали. Люди стали меньше покупать, а инфляция пошла на убыль.

Как повлияет на жизнь увеличение ставки

- Подорожают кредиты. Если раньше люди могли взять кредит по ставке 4%, то теперь, например, по 5% и выше

- Подорожавшие кредиты могут способствовать краткосрочному повышению цен на товары и услуги. Однако не всегда бизнес может пойти на такой шаг, опасаясь потери доходов. В долгосрочной перспективе повышение ключевой ставки обычно приводит к снижению инфляции. Однако, как правило, это требует времени — полгода и более

- Люди начнут экономить и меньше покупать. Когда цены растут, приходится выбирать, на что тратить деньги

- Может вырасти безработица. Если бизнес не приносит прибыль, его закрывают. Рабочих мест в таком случае становится меньше, а безработных — больше

- Вырастут ставки по депозитам. Люди будут в большей степени мотивированы сберегать деньги

Анастасия Бондаренко, кандидат экономических наук, финансовый консультант

При высокой ключевой ставке брать ипотечные и другие кредиты невыгодно, а вот открывать вклады в банке — наоборот. С ростом ставки растут и проценты по вкладам. Таким образом можно защитить деньги от инфляции.

Как повлияет на жизнь уменьшение ставки

- Подешевеют кредиты. Коммерческие банки вслед за ЦБ снизят процентную ставку на потребительские кредиты, автокредиты и ипотеку

- Может вырасти бизнес. Выгодные условия по кредитам дают возможность расширять объем производства, ассортимент и список услуг, открывать новые точки

- Может снизиться безработица. Рост бизнеса приведет к появлению рабочих мест

- Ожидается, что вырастет потребительский спрос. Люди будут меньше экономить и больше покупать

- Цены будут расти, то есть повысятся темпы инфляции

- Упадут проценты по депозитам. Вклады станут менее выгодными

Если ставка снижается, это не значит, что цены упадут. Они, с наибольшей вероятностью, ускорят свой рост, так как денег в экономике станет больше.

Анастасия Бондаренко, кандидат экономических наук, финансовый консультант

Если можно обойтись без кредита или ипотеки, то это идеальный вариант. Но если денег не хватает, то снижение ключевой ставки — хороший момент для покупки жилья или расширения бизнеса. Проценты по кредитам в этот момент минимальны, а значит, компании смогут больше заработать, а люди платить меньшие ежемесячные взносы за жилье.

Кажется, что государству выгодно, чтобы ключевая ставка была всегда низкой. Но это не так. Высокая ставка стабилизирует раскачавшуюся экономику. Когда кредиты дешевеют, бизнес и люди начинают активно их брать. Они думают, что экономика будет только расти, и забывают о рисках. Но так не бывает: после подъема всегда идет спад. В результате кредиты набраны, а отдавать их нечем: доходы могут перестать расти, а цены — продолжить повышаться или даже ускорить свой рост. Чтобы избежать такой ситуации, ЦБ поднимает ставку и стабилизирует экономику.

Ключевая ставка — не просто цифра. От нее зависит экономическая активность в стране: смогут ли люди покупать вещи и пользоваться услугами бизнеса, сможет ли бизнес расти и развиваться. Следить за ней стоит всем, кто хочет сохранить и приумножить капитал.

Почему в разных странах разные ключевые ставки

Цена, по которой российские коммерческие банки получают ресурсы от ЦБ, называется ключевой ставкой. В каждой стране, в зависимости от специфики национальной экономики и уровня инфляции, ставки разные.

В зависимости от экономических условий, рисков и отклонения инфляции от целевого уровня, меняется ее величина. Глобальные события 2022-2023 года (COVID-19, геополитическая обстановка) и, как следствие, разрыв логистики, неизбежно сказался на инфляционном процессе и привел к его увеличению.

Можно ли получить кредит по ключевой ставке

ЦБ может выдать кредит по ключевой ставке или чуть выше коммерческим банкам. С частными лицами ЦБ не работает, поэтому и кредит по ключевой ставке они получить не могут. Ставки по кредитам для физических лиц рассматривают коммерческие банки.